| Если это ваш первый визит, рекомендуем почитать справку по форуму. Для размещения своих сообщений необходимо зарегистрироваться. Для просмотра сообщений выберите раздел. |

|

||

Внешний долг России: откуда столько?

Внешний долг России: откуда столько?

|

||

| Участники дебатов обязаны соблюдать правила проведения дебатов и не допускать оскорбительных высказываний в отношении друг друга. |

|

|

|

Опции темы |

|

|

#1 |

|

наблюдатель

Сообщений: 237

Регистрация: 21.05.2007

|

Внешний долг России: откуда столько?

Сегодня этот долг составляет без малого 340 миллиардов долларов. Весь внешний долг СССР равнялся, если мне память не изменяет, 120 миллиардов долларов и его уже почти весь отдали. Когда успели набрать ещё 340 миллиардов, никто, случаем, не знает?

http://top.rbc.ru/index5.shtml |

|

|

|

|

#2 |

|

Альдо Апачи

Сообщений: 11,167

Регистрация: 21.06.2005

Возраст: 44

|

Занимали у Парижского клуба, помню. По-моему, при "правительстве младореформаторов".

|

|

|

|

|

#4 |

|

наблюдатель

Сообщений: 237

Регистрация: 21.05.2007

|

Младореформаторам дали 20 миллиардов, да и то с большим скрипом.

Долг это государственный, достаточно посмотреть по пунктам в ссылке. Может быть, что внутри банковской системы были заимствования у частных банков, но остальные долги государственные (центра и субъектов федерации). Непонятно, в какой графе учтены долги частных фирм и учтены ли они вообще. |

|

|

|

|

#6 |

|

главный жаб

Сообщений: 68,071

Регистрация: 24.12.2002

|

928, http://www.wn.ru/finance/news/25.08.2006/1.html

928, Цитата из твоей ссылки При этом внешний долг органов государственного управления в I квартале 2007г. сократился на 61% - до 43,3 млрд долл. (против 69,7 млрд долл. в I квартале 2006г.), говорится в сообщении Банка России. |

|

|

|

|

#8 |

|

mutafakaz

|

правда, написано же все... Однако, это совершенно не является чем-либо плохим - текущие валовые приросты заемщиков в России запросто способны отдавать кредиты...

|

|

|

|

|

#9 |

|

Форумец

Сообщений: 9,185

Регистрация: 20.06.2006

Возраст: 51

|

|

|

|

|

|

#12 | |

|

няшечка

Сообщений: 5,314

Регистрация: 13.06.2003

|

Цитата:

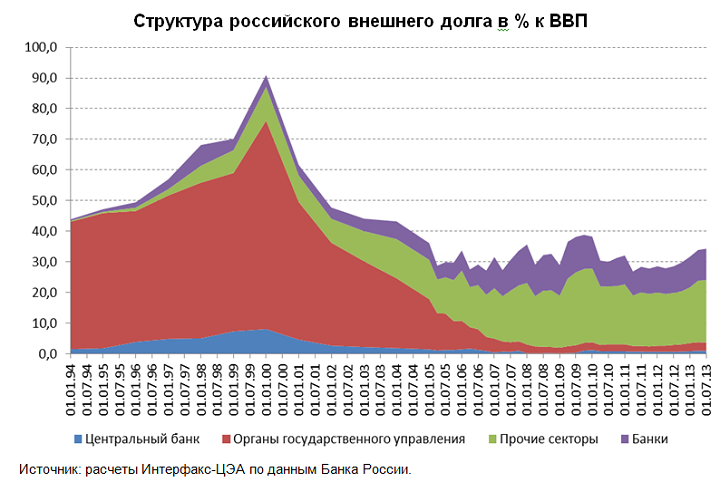

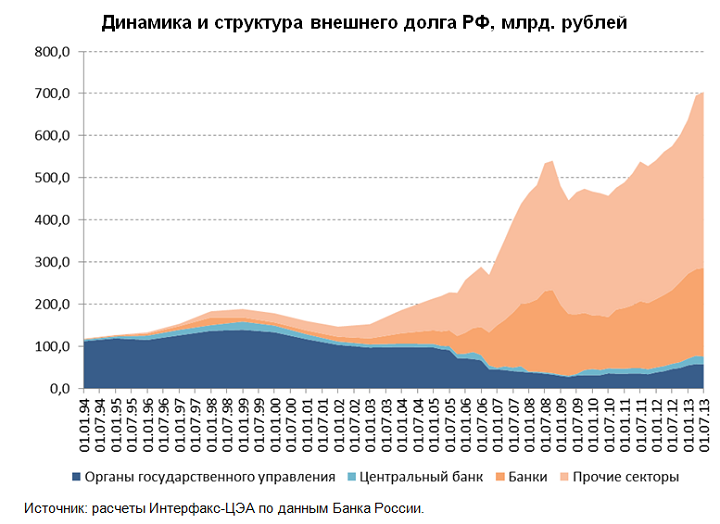

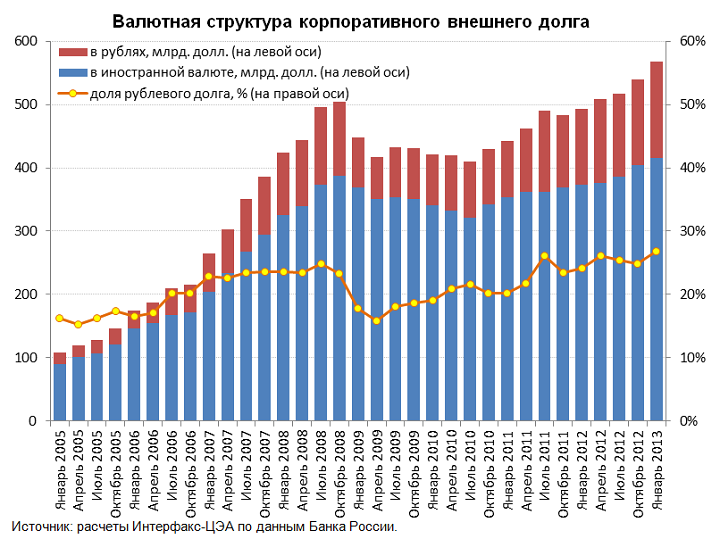

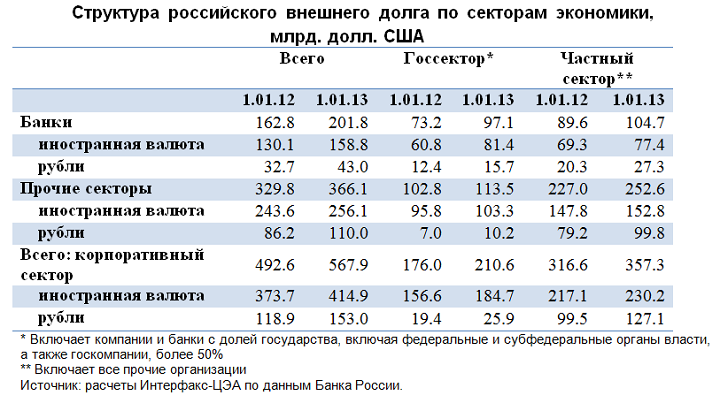

а газпром и роснефть не увеличивают долг Российской Федерации, они за реальное бабло энергоносители экспортируют. и вообще интересно, внешний долг РФ — это долг конкретно чей, как его считают? насколько я понял, это долг резидентов перед неризедентами. т.о. российская компания, взявшая кредит в буржуйском банке, увеличивает внешний долг. |

|

|

|

|

|

#13 | |

|

Форумец

Сообщений: 7,675

Регистрация: 14.07.2003

|

Цитата:

Вот я сегодня добрый - объясню. Внешний долг = государственный долг + корпоративные долги перед нерезидентами. За последние 5 лет внешний долг РФ вырос именно за счёт корпоративных долгов. А кто у нас больше всех долгов понабрал? Угадайте с одной попытки - неспроста же я путинских дружбанов вспомнил... Так вот только для покупки спизженного "Юганскнефтегаза" "Роснефть" взяла синдицированный кредит на 2 года в 13 миллиардов $. Впоследствии, для скупки прочих раздербаненных юкосовских активов на Западе "Роснефть" заняла ещё около 20 миллиардов $. У "Газпрома" долгов перед западными банками - около 40 миллиардов $... И т.д. Делайте выводы сами. |

|

|

|

|

|

#14 |

|

Убей янки!!!

Сообщений: 328

Регистрация: 08.01.2007

Возраст: 38

|

Valmont, +1

а вообще умники блин, поинтересовались бы чьи облигации из корпораций РФ на РЦБ функционируют в наибольших объёмах и глупости про то как они всё бабло зашибают на народных кстати энергонасителях своим боссам не озвучивали. |

|

|

|

|

#15 | |

|

Форумец

|

Цитата:

|

|

|

|

Powered by vBulletin® Version 3.8.7

Copyright ©2000 - 2024, Jelsoft Enterprises Ltd. Перевод: zCarot

Copyright ©2000 - 2024, Jelsoft Enterprises Ltd. Перевод: zCarot

Support by DrIQ & Netwind